来源:华尔街见闻

分析认为,特朗普最具潜在影响力的政策之一是通过贬值美元来促进出口,但即便在特朗普还未上台之时,美元在未来几个月和几年内已经预定将走弱。因为,美国的财政赤字没有缓解的迹象,叠加美联储即将降息,这会产生使美元贬值的通胀。

美国共和党总统候选人特朗普当选下一届总统的几率越来越高,市场对其政策的关注度也在增加。分析认为,特朗普最具潜在影响力的政策之一是通过贬值美元来促进出口,但即便在特朗普还未上台之时,美元在未来几个月和几年内已经预定将走弱。

财金博客ZeroHedge刊文指出,结构性高估以及多年的宽松财政政策,以及不够紧缩的货币政策,让美元走低成为阻力最小的路径。而且,美元的主动贬值对美国、其他国家和全球金融体系都附带着风险。

文章认为,虽然过去很长一段时间以来,金融市场曾经对政治保持冷漠。如今情况已经发生变化,市场必须密切关注领导人及其随从的每一句话。随着特朗普回归白宫的机会增加,市场对其提出的政策进行了仔细研究,而其中最有可能产生深远影响的是在他任内担任美国贸易代表的罗伯特·莱特希泽(Robert Lighthizer)的政策,计划通过贬值美元来促进美国出口。

但文章认为,需要注意的是,除非近期在财政和货币政策上进行激进和出乎意料的收紧,否则美元走弱已经成为既定事实,即便距离下届总统就任还有一段时间。

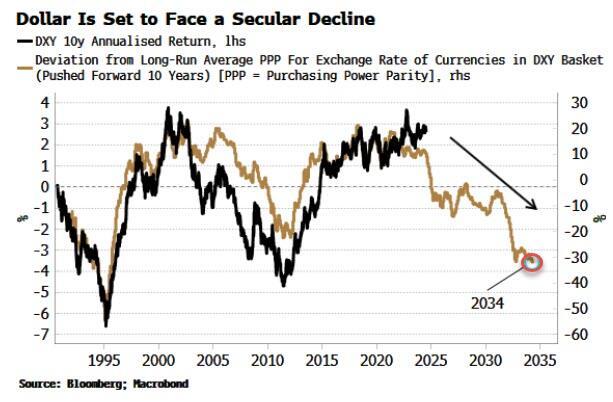

文章表示,近期已经出现种种美元贬值迹象。首先,在美元指数(DXY)货币篮子中的几乎每种货币在购买力平价(PPP)基础上都被低估,尤其是欧元和日元。货币通常不会持续高估或低估,而是趋向于其公允价值,这将转化为美元在未来十年内的长期走弱。

其次,美元在实际有效汇率(REER)基础上也被高估。REER是按每个贸易伙伴的贸易量加权的双边汇率平均值,经过通胀差异调整后得出。美国的REER比其长期平均值高出近两个标准差,被拉伸程度排在全球第四。

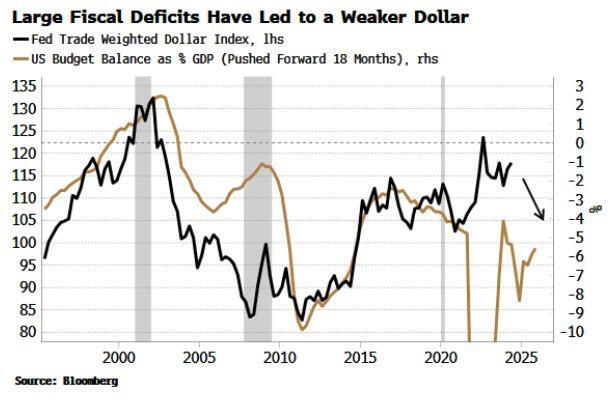

虽然市场预计特朗普将带来更宽松的财政和货币政策,但实际上此类政策已经启动了。去年美国财政赤字达到1.7万亿美元,这是和平时期、非衰退时期的最大预算赤字,这已经是即将到来的美元走弱的标志。根据预测,赤字通常会在18-24个月内导致美元走弱。

国会预算办公室预计,不考虑下一任总统是谁,到2026年美国财政赤字将接近1.9到2万亿美元,而且没有缓解迹象。需要注意的是,国会预算办公室在后金融危机时代通常会低估年度赤字。

文章认为,事实证明,当政府支出的同时,能够通过美联储增加货币供应量的情况下,这会产生使美元贬值的通胀。而美联储的独立性近年来逐渐被侵蚀,因为大规模的财政赤字限制了美联储的政策灵活性。

如果特朗普出现第二任期,预计白宫将进一步侵蚀美联储的政策。特朗普已经表示,如果鲍威尔主席做“正确的事情”,他可以完成整个任期;但鲍威尔是否愿意这样做则是另一回事。

而要促进美元贬值,有很多种做法,莱特希泽偏好的方法似乎是通过关税威胁迫使其他国家升值其货币。但如果美联储被允许实行过于紧缩的货币政策,这将毫无意义。目前,美联储已经迫不及待地想要降息,即使经济仍然相对强劲,通胀为3%且有重新上升的风险。

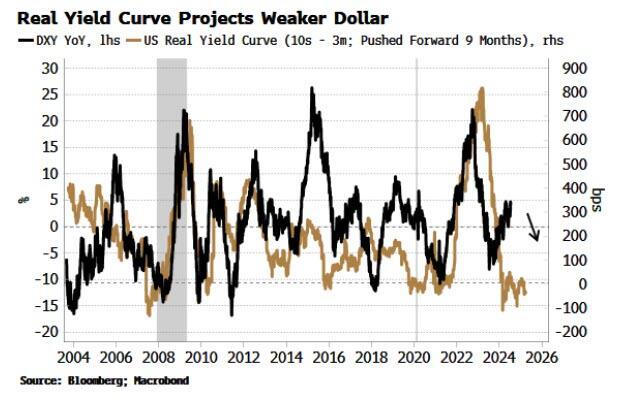

一旦开启降息,可能会进一步加剧价格压力,使实际收益率曲线保持平坦,从而可以看到通胀如何在实际上削弱美元的。这条曲线是美元短期内少数顶级(且非常少)的领先指标之一,目前表明美元在近期内(6-9个月)可能会走弱。美元指数在7月份下跌了1.9%。

平坦或倒挂的实际收益率曲线表明,对外国买家而言,美国国债和其他美国资产在对冲外汇实际成本后的吸引力降低,从而减少对美元的需求。而更高的通胀可能会令收益率曲线进一步倒挂。

分析认为,尽管通过增加美国净出口短期内可能会让美元贬值成功,但这种政策伴随着重大风险。首先是通胀,包括进口通胀,但也有货币贬值导致的通胀。然后是对全球增长的风险,因为世界其他地区需要作出调整,即美国不再是全球终端消费者且拥有最大贸易赤字,而这将反过来影响美国。

而如果国际外汇储备管理方和其他持有者认为美国故意贬值其货币,这将对美国国债产生极大风险,对全球利率和金融体系稳定性的威胁将是巨大的。正如一些专家指出的一样,“问题不在于美元是主要的储备货币,而在于美国国债是世界上主要的储备资产。”

文章认为,鉴于这些风险,以及贬值美元而不限制美国资本账户并非易事,就算特朗普当选,他不会实施其贸易顾问和竞选伙伴JD·万斯(JD Vance)所希望的激进政策。当然,如果特朗普政府引入有害生产效率和全球及美国增长的繁重关税,或持续的地缘政治风险触发对美元的避险需求,美元可能会走强。但除此之外,在未来几个季度,美元走弱已经是既定事实。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

发表评论

2024-07-20 15:33:55回复

2024-07-20 09:20:36回复

2024-07-20 11:32:13回复

2024-07-20 05:52:51回复

2024-07-20 08:32:50回复

2024-07-20 13:33:12回复

2024-07-20 09:35:22回复

2024-07-20 16:11:04回复

2024-07-20 07:59:45回复

2024-07-20 10:00:10回复

2024-07-20 12:26:47回复

2024-07-20 16:12:42回复

2024-07-20 09:06:13回复

2024-07-20 10:12:36回复

2024-07-20 16:52:17回复

2024-07-20 13:15:15回复

2024-07-20 12:11:27回复

2024-07-20 09:05:04回复

2024-07-20 14:09:03回复

2024-07-20 16:22:20回复

2024-07-20 10:54:21回复

2024-07-20 13:15:25回复