来源:WEMONEY研究室

7月上旬,证监会官网发布《关于Iyunbao Technology Ltd.(爱云保技术有限公司)境外发行上市备案通知书》称,爱云保技术有限公司(简称“爱云保或i云保”)拟发行不超过4389万股普通股并在美国纳斯达克证券交易所或纽约证券交易所上市。

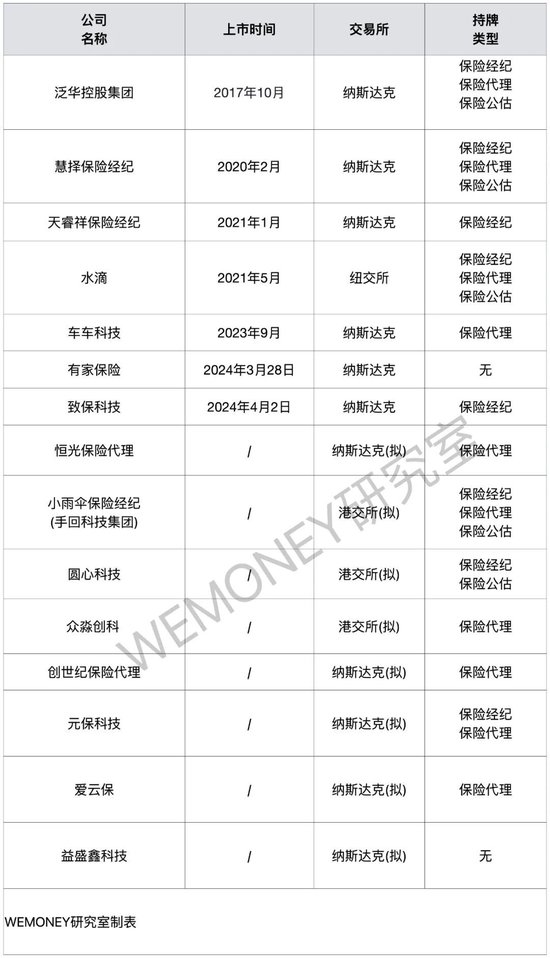

据不完全统计,今年以来有2家保险中介公司成功赴美上市,还有4家保险中介公司拟赴美或赴港上市,保险中介冲击上市的热情不减。

自2007年泛华保险登陆纳斯达克以来,国内保险中介的上市进程频频受阻。从2020年开始,慧择、天睿祥、水滴相继登入资本市场;2023年9月,车车科技也通过SPAC的方式成功登入美股。在今年2月,有家保险和致保科技也相继在美国纳斯达克成功上市。但事实上,保险中介机构上市难言轻松,即使上市之后,目前的市场表现只能说差强人意,并不能缓解中介行业最近更加严重的关于生存与发展的焦虑。

当下,保险中介的业务模式也从单一的销售渠道,正在经历角色定位迭代和转化,上市潮的背后保险中介又有何新故事?

保险中介掀起上市热潮?

爱云保已先后完成了三轮融资。2018年5月,i云保成功获得由宜信领投的1.3亿人民币A轮融资,次年,又由沣源资本领投完成了2亿人民币的A+轮融资,2020年,顺利完成B轮融资。

官网显示,其是专注于赋能保险从业者的保险科技服务平台,运用人工智能、大数据等科技,为保险机构、保险从业人员提供“科技+服务”的解决方案。爱云保主要为保险代理人服务。

今年以来,已有两家保险科技公司上市。3月28日,“专注于使用人工智能驱动的技术为保险行业内的企业提供增值服务”的有家有保(北京)科技有限公司通过U-Bx Technology Ltd.(以下简称“有家保险”)在美国纳斯达克实现上市,发行股数200万股,发行价5美元。

4月2日,致保科技有限公司的控股股东Zhibao Technology Inc.成功在美国纳斯达克IPO上市,股票代码为“ZBAO”。致保科技此次发行价为4美元,发行150万股,募集资金600万美元,市值为1.25亿美元。致保科技成立于2015年,总部位于上海,是一家数字保险经纪公司,以“科技+保险经纪”重新定义保险经纪服务,是保险经纪行业数字化转型的先行者。

此外,还有4家保险公司正在IPO路上,冲刺美股或者港股。

3月29日,四川恒光保险代理有限公司的实质控股股东Hengguang Holding Co.,Limited在美国证监会(SEC)更新招股书,计划在美国纳斯达克上市,其股票代码为HGIA。恒光保险成立于2004年,作为一家保险代理公司,于2016年获得中国全国保险代理资质、互联网保险代理牌照。2019年推出数字化销售应用“恒快保”,2020年9月率先在恒快宝推出车险一键系统。截至 2022年6月,在中国16个省份拥有54家分支机构。

4月3日,众淼创新科技(青岛)股份有限公司Zhongmiao Innovation Technology (Qingdao) Co., Ltd. 再次向港交所递交招股书,拟在香港主板挂牌上市。这是继其于2023年5月25日递表失效后的再一次申请。众淼创新科技于2023年8月7日获中国证监会境外发行上市备案通知书(国合函〔2023〕1056号),拟发行不超过4059.50万股境外上市普通股。众淼创新科技为企业及家庭保险用户分销涵盖财产保险、人寿及健康保险、意外保险、汽车保险等各种保险产品,公司的服务涵盖保险业务的主要阶段,包括包括协助风险评估及产品选择、确认保单、保费付款、保险理赔。

5月30日,中国证监会发布《关于Yuanbao Inc.(元保有限公司)境外发行上市备案通知书》。元保公司拟发行不超过64,500,000股普通股并在美国纳斯达克证券交易所或纽约证券交易所上市。据了解,元保通过人工智能、大数据等科技手段,在智能客服对话机器人、智能营销机器人、智能质检、保险条款自动解析、在线理赔等多场景应用,提高了保险服务的智能化、有效性、便捷性。元保凭借科技赋能保险行业数字化发展的领先优势,2021年-2023年,连续三年入围“胡润全球未来独角兽榜单”。

6月18日,保险服务提供商益盛鑫科技实控公司在美国证监会(SEC)披露招股书,拟在纳斯达克IPO,计划以4-6美元的价格发行股票130万股,筹集600万美元。其提出“提供互联网保险综合技术服务和网销工具支撑,打造互联网保险O2O营销闭环”。

背后的痛点

保险中介曾经历很长一段时间IPO“空窗期”,至今没有在A股上市的公司。

数据显示,2023年,保险市场整体保费规模增速为9.14%。而我国保险中介市场规模从2018年的4828亿元增长到2022年的8125亿元,年均复合增长率为13.9%。

波士顿咨询预估专业中介渠道的保费规模还将保持高速增长,未来五年增速预计会在市场整体增速的1.5倍上下。

保险中介公司选择此时上市也是顺势而为。另一方面,目前不少保险科技公司仍处于亏损状态,市场对其业务模式可持续性、成长环境等有诸多质疑。从已经上市的企业看出,“破发”成为常态,有业内人士表示,保险科技企业出海上市背后,资本退出是重要原因。

资本市场不看好的原因,也在于目前保险中介公司仍是以单一的佣金收入模式为主,虽然不少公司在积极谋求转型,但还需要经过市场的检验。从已上市的企业财报可以看出,缺少“核心护城河”。

2023年财报显示,水滴的保险业务收入为23.4亿元、总收入占比为88.93%;泛华的保险业务收入为27.6亿元、总收入占比为86.25%;慧择的保险业务收入为11.45亿元、总收入占比为95.73%;致保科技的保险业务收入为4567.27万元、总收入占比为32.16%。

从上述财报可以看出,上述企业的保险业务总收入占比都超过85%以上,这些头部保险中介的营收结构主要依赖销售,没有实现多元化的发展,一旦受到冲击,势必会拖累其业绩。

这种单一的业务模式正是问题所在,保险中介平台太过于依赖第三方流量平台。当前早已不是互联网平台起步的阶段,不像彼时可以低价吃到互联网流量的红利。在流量昂贵的时代,还要面临内容同质化、转化率低等问题。特别是像百度、公众号、抖音等这些大的互联网平台掌控流量的背景下,保险中介机构基本上没有话语权。

以水滴保险为例,早从2021年下半年开始,当水滴公司发现狂砸销售营销费用已经并不能带来营收增长时,他们果断地选择了在谋求新业务“开源”的同时,重点通过大幅削减营销及市场费用进行“节流”,亏损得以大幅收窄。

财报显示,水滴公司的运营成本和费用主要分为四部分,运营费用、销售和营销费用、一般和行政费用以及研发费用。

2024年一季度,水滴公司总运营成本费用为6.58亿元,较上年同期的5.96亿元增长10.5%,环比增长4%。销售和营销费用也有所增长,为1.82亿元,2023年同期为1.73亿元,同比增长了5.2%。具体到销售和营销费用项下,“用户获取和品牌建设的营销费用”占据支出“大头”,即第三方流量渠道的营销费用,仅仅一个季度就增加了0.18亿元,向第三方的外包销售及市场推广服务费用增加了580万元。这意味着,水滴公司对第三方流量渠道的依赖性进一步加强。此外,今年一季度其对研发的投入力度却大大降低了,仅有0.56亿元,较上年同期大幅缩减28.8%。

事实上,各家保险中介公司的研发费用均长期低于营销费用。显然,保险中介平台以科技立身的说法,还要用“真金白银”去检验。

不仅如此,过分依靠流量,并没有带来绝对的市场份额和盈利,从报告期业绩表现看,恒光控股、圆心科技、致保科技3家递表企业在盈亏平衡线徘徊,仅众淼创科实现连续盈利。

包括互联网保险经纪公司在内的保险中介,想要获得市场和投资者的认可,需要在产品、技术、服务等方面真正建立起护城河。

发表评论

2024-07-20 05:33:14回复

2024-07-20 02:04:03回复

2024-07-20 08:29:44回复

2024-07-20 06:20:32回复

2024-07-20 03:15:22回复

2024-07-20 08:47:46回复

2024-07-20 01:31:40回复

2024-07-20 00:49:58回复

2024-07-20 01:31:07回复

2024-07-20 06:10:21回复

2024-07-19 23:24:00回复

2024-07-20 03:00:39回复

2024-07-20 05:04:41回复

2024-07-20 05:51:12回复

2024-07-20 02:01:26回复

2024-07-20 08:31:54回复