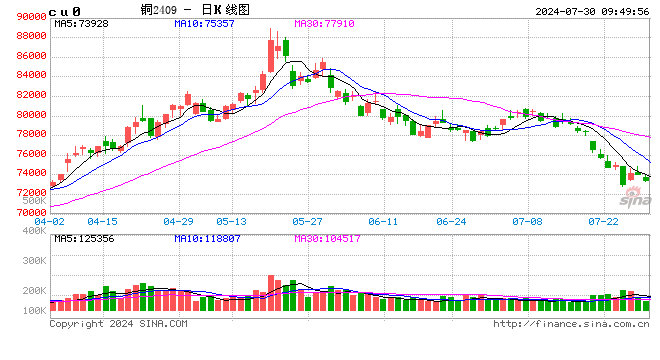

铜:

隔夜LME铜下跌0.53%至9025美元/吨;SHFE铜主力下跌0.63%至73880元/吨;现货进口窗口继续打开,但盈利减弱。宏观方面,美国财政部最新宣布下调7月至9月净融资规模预期至7400亿美元,此前预期值8470亿美元调降,同时将第四季度将净借款下调至5650亿美元。这可能减轻市场流动性压力,但同时财政支出势必也会减弱,给经济带来一定负面影响;国内方面,金融市场表现不佳影响着市场情绪,但政府保持定力下,稳增长预期仍有可期,关注地方及城投债的发行情况。基本面方面,需求方面,LME持续交仓,或影响市场对海外需求预期;但国内需求正逐渐好转,社会库存也将继续呈去库趋势。当前铜价已回吐3月份以来的大部分涨幅,这也是对此前预期的证伪,但也是对当前宏观利空和基本面偏弱的定价,笔者认为随着需求的改善,后期铜价或将逐渐企稳。关注美联储议息前后市场情绪是否出现转变。

镍&不锈钢:

隔夜LME镍涨0.54%,沪镍涨0.67%。库存方面,昨日 LME 镍库存维持104388吨;国内 SHFE 仓单减少251吨至16562吨。升贴水来看,LME0-3 月升贴水维持负数;进口镍升贴水下跌25元/吨至75元/吨。不锈钢方面,库存端,全国主流市场不锈钢89仓库口径社会总库存109.6万吨,周环比下降1.15%,生产端放缓,主动调节,成本端镍矿依旧维持相对偏紧的状态,镍矿内贸价格维持,镍铁价格表现偏强。新能源方面,原材料现货流通有所缓解,绝对价格跟随 LME 镍价下行,淡季压力采购积极性或将进一步减弱。镍矿问题导致短期下方空间有限,但镍矿内贸价格或将下调,且基本面疲软导致缺乏向上驱动,经历过流畅下跌后或有回调,但仍可关注逢高沽空机会。

氧化铝&电解铝:

氧化铝震荡偏弱,隔夜AO2409收于3591元/吨,跌幅0.86%,持仓增仓3122手至9.44万手。沪铝震荡偏弱,隔夜AL2409收于19140元/吨,跌幅0.8%。持仓增仓360手至21.2万手。现货方面,SMM氧化铝价格持稳在3905元/吨。铝锭现货贴水收至40元/吨,佛山A00报价跌至19040元/吨,对无锡A00贴水120元/吨,下游铝棒加工费河南持稳,包头临沂上调30元/吨,新疆南昌广东无锡下调10-20元/吨;铝杆6/8系加工费下调28元/吨。铝价下行未能带动下游补库积极性。国内以旧换新政策存在消费向好预期,但对短期消费暂无实质性助力。预计宏微情绪或有分歧,铝价震荡调整为主、难以延续顺畅回调节奏。

锡:

沪锡主力跌0.75%,报245790元/吨,锡期货仓单11512吨,较前一日减少543吨。LME锡跌0.88%,报29415美元/吨,锡库存4605吨,持平。现货市场,对2408云锡升水1200元/吨,交割升水600-800元/吨,小牌无报价。价差方面,09-10价差-50元/吨,10-11价差-260元/吨,沪伦比8.36。价格跌回至上一轮快速上涨的起点,短期基本面未有改变下,下端支撑开始显现,中期维持看涨,但因当前市场情绪极反复,单边轻仓为主。

锌:

截至本周一(7月29日),SMM七地锌锭库存总量为15.91万吨,较7月22日减少1.86万吨,较7月25日减少1.00万吨。沪锌主力跌0.26%,报22645元/吨,锌期货仓单64863吨,较前一日减少2348吨。LME锌跌0.90%,报2639.0美元/吨,锌库存240550吨,减少1800吨。现货市场,上海0#锌对2408合约贴水0-10元/吨,对均价贴水5-15元/吨;广东0#锌对沪锌2409合约升水10元/吨,粤市较沪市升水30元/吨。天津0#锌对沪锌2408合约升水0-30元/吨,津市较沪市报升水10元/吨左右。价差方面,09-10价差+30元/吨,10-11价差+75元/吨,沪伦比8.58。基于当前的供需节奏,三季度国内锌会维持去库态势,去库驱动主要来自旺季需求环比复苏和供应端因亏损降低开工负荷。但是,海外方面欧美制造业疲软,需求疲软加上海外供应稳定,锌海外依然较为过剩。内强外弱预期下,当比价下行时可以持续关注锌内外反套机会。

工业硅:

29日工业硅探底回升,主力2409收于10380元/吨,日内涨跌幅持平,持仓减仓1039手至20.23万手。现货继续企稳,百川参考价12105元/吨,较上一交易日下调5元/吨。其中#553各地价格区间回落至11350-12350元/吨,#421价格区间回落至12250-12900元/吨。最低交割品为#421价格降至10350元/吨,现货升水至75元/吨。西南复产放缓,西北开始减产,硅价触底下游存在抄底可能,或助力硅价重心小幅抬升,但无持续性驱动、后续大涨无力,可维持逢高沽空思路。

碳酸锂:

昨日碳酸锂期货2411合约跌4.03%至83400元/吨。现货价格方面,电池级碳酸锂平均价下跌600元/吨至8.43万元/吨,工业级碳酸锂平均价下跌600元/吨至7.93万元/吨,电池级氢氧化锂平均价下跌350元/吨至7.88万元/吨,基差850元/吨。仓单方面,昨日仓单减少2422吨至33,645吨。供应端,国内生产降速暂不明显,海外进口资源和锂盐方面有所放缓,然整体仍维持较高的供应水平。需求端,8月仍为淡季,初步正极材料排产环比预计小幅下降,终端新能源汽车销售表现也较为一般。库存方面,整体库存水平延续增加,结构上来看以其他环节增加为主。昨日期货价格快速下跌已至新低,但基本面维持偏弱态势,继续追空性价比较低。

发表评论

2024-07-30 11:05:05回复

2024-07-30 20:19:28回复

2024-07-30 10:36:26回复

2024-07-30 17:45:23回复

2024-07-30 15:56:54回复

2024-07-30 21:28:01回复

2024-07-30 14:01:39回复

2024-07-30 13:37:21回复

2024-07-30 13:17:31回复

2024-07-30 10:00:45回复

2024-07-30 13:54:11回复

2024-07-30 11:47:05回复

2024-07-30 20:39:37回复

2024-07-30 16:49:59回复

2024-07-30 19:46:36回复

2024-07-30 11:57:44回复

2024-07-30 13:22:46回复

2024-07-30 14:36:31回复

2024-07-30 20:26:39回复

2024-07-30 14:23:42回复

2024-07-30 16:03:44回复