财联社8月2日讯(编辑 刘蕊)在美联储预计9月降息的前夕,“股神”巴菲特又有大动作:伯克希尔连续12天大手笔减持了美国银行,从中套现38亿美元。

尽管巴菲特一直声称“不会做空美国”,但回顾过去一年半的时间内,伯克希尔已经连续六个月净卖出美股。巴菲特的调仓动作也表明,在他眼中,现在的美股估值可能有些太高了。

巴菲特连续12天减持美股

本周四,伯克希尔公布的最新文件显示,巴菲特的伯克希尔哈撒韦公司已经连续第12天抛售美国银行的股票了。

自7月中旬以来,伯克希尔就在持续不断减持美国银行,其持仓组合中的美国银行股票已经减少了8.8%,减持总额达38亿美元。

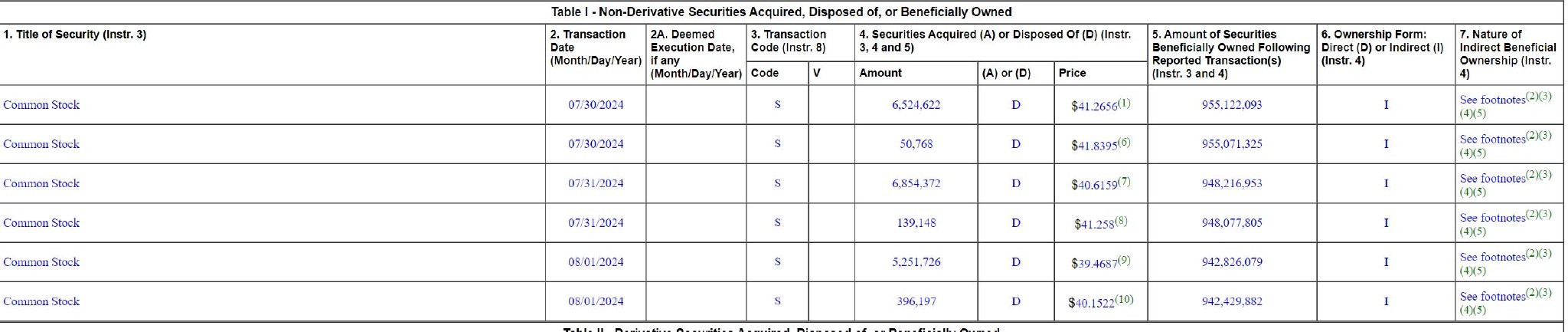

伯克希尔提交给美国证监局的文件显示,在7月30日至8月1日期间,伯克希尔又通过出售1922万股美国银行股票,套现7.79亿美元。

在此轮减持后,伯克希尔仍持有超过9.42亿股美国银行的股票,根据周四的收盘价价值372亿美元。

巴菲特对于美国银行的投资始于2011年,当时美国银行的交易价格才5美元左右。而如今,美国银行股价已经震荡上升到了39.5美元。

长期以来,伯克希尔都是美国银行的第一大股东。巴菲特对于美国银行的这笔投资,一直被视为他对美国银行CEO莫伊尼汉(Brian Moynihan)领导能力的认可。巴菲特此前曾多次在公开场合称赞莫伊尼汉。

巴菲特打的什么算盘?

总的来说,近期的连续减持,是巴菲特过去十余年间对美国银行做出的最大手笔减持。在持股已经接近13年之后,巴菲特为什么要在最近开始大举减持呢?

到目前为止,巴菲特本人一直对他减持的理由和意图保持沉默。不过外界猜测,美银的估值过高可能是部分原因之一。

在大举抛售之前的几个月里,美国银行股价一直在上涨,今年以来上涨了31%。就在7月中旬,美国银行股价还一度升至近两年半来盘中新高44.44美元——这也意味着,美国银行的估值不像过去那么便宜了。

在过去15年的大部分时间里,美国银行的股价都低于其账面价值。而如今,其股价相对于账面价值已经拥有了25%至30%的溢价,这可能是一个有吸引力的获利回吐点。

此外,巴菲特可能也在提前为美联储货币政策转变做准备。

美国银行对于利率周期变化非常敏感,甚至可能比其他银行业同行更加敏感。在2022年3月,美联储40年来最激进的加息周期开始时,美国银行从中获得了巨大的收益。而在最近的美联储7月利率决议后的新闻发布会上,美联储主席鲍威尔已经几乎明示将在9月降息了,这意味着美国银行的净利息收入可能会比同行受到更大的伤害。

事实上,尽管巴菲特一直公开号称自己不会做空美国,但他的调仓动作也并非总是“强硬做多”。每当股票估值过高时,他也总能灵活进行减仓。

如果回顾他近期的调仓举动,我们会惊讶地发现,从2022年第四季度至2024年第一季度末的连续六个季度内,巴菲特一直是股票的净卖家。在这18个月中,巴菲特总共净卖出了价值560.9亿美元的股票。

这种持续的抛售活动,可能正向华尔街发出一个非常明确的警告:美股股价已经过高。

发表评论

2024-08-02 19:48:34回复

2024-08-02 17:47:43回复

2024-08-02 19:43:42回复

2024-08-02 18:49:32回复

2024-08-02 20:18:45回复

2024-08-02 22:07:08回复

2024-08-02 19:21:53回复

2024-08-02 23:19:15回复

2024-08-02 20:44:29回复

2024-08-02 18:52:24回复

2024-08-02 22:48:53回复

2024-08-02 16:33:08回复

2024-08-03 02:19:56回复

2024-08-03 02:29:42回复

2024-08-02 22:11:10回复

2024-08-02 18:51:10回复