认购期权的投资策略与市场分析

在金融市场中,认购期权作为一种衍生金融工具,为投资者提供了多样化的投资策略。认购期权赋予持有者在特定时间内以预定价格购买一定数量标的资产的权利,而非义务。这种特性使得认购期权在风险管理和投机交易中扮演着重要角色。

首先,买入认购期权是最直接的投资策略。当投资者预期标的资产价格将上涨时,他们可以购买认购期权以锁定较低的买入价格。这种策略的最大损失限于支付的期权费,而潜在收益则可能非常巨大。然而,这种策略的成功与否很大程度上取决于市场对标的资产未来价格的预期。

其次,卖出认购期权则是另一种常见的策略,通常由那些认为标的资产价格不会显著上涨的投资者采用。通过卖出认购期权,投资者可以立即获得期权费收入。然而,这种策略的风险在于,如果标的资产价格大幅上涨,投资者可能需要以高于市场价格的价格出售资产。

在实际操作中,投资者还可以结合多种策略,如保护性认购期权,即在持有标的资产的同时购买认购期权,以此来对冲潜在的价格下跌风险。此外,垂直价差策略通过同时买入和卖出不同执行价格的认购期权,可以在控制风险的同时寻求收益。

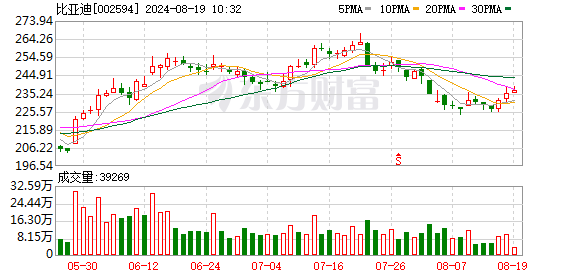

市场分析在认购期权投资中至关重要。投资者需要密切关注宏观经济指标、行业动态以及公司基本面等因素,以准确判断标的资产的未来价格走势。此外,技术分析也是不可或缺的工具,通过图表和历史数据分析,投资者可以更好地把握市场情绪和趋势。

以下是一个简单的表格,总结了不同认购期权策略的特点:

策略名称 适用场景 风险水平 潜在收益 买入认购期权 预期价格上涨 有限(期权费) 无限 卖出认购期权 预期价格稳定或下跌 高(可能需高价出售资产) 有限(期权费) 保护性认购期权 持有资产,担心价格下跌 中等(期权费+资产价值下跌) 中等(资产增值-期权费) 垂直价差策略 预期价格小幅波动 中等(取决于执行价格差异) 中等(取决于执行价格差异)总之,认购期权的投资策略多样,每种策略都有其独特的风险和收益特性。投资者在选择策略时应充分考虑自身的风险承受能力、市场预期以及资金状况,同时结合深入的市场分析,以实现最佳的投资效果。

发表评论

2024-08-04 21:54:04回复

2024-08-04 11:15:03回复

2024-08-04 13:29:20回复

2024-08-04 12:16:52回复

2024-08-04 17:17:54回复

2024-08-04 17:17:34回复

2024-08-04 11:53:04回复

2024-08-04 18:17:39回复