转自:证券之星

原标题:大佬:这些港股有吸引力

今天的文章,分享一篇兴业证券全球首席策略分析师张忆东,最新的研判观点。

近日,张忆东在一场线上交流中,分享了对当下A股和港股市场的投资观点,并就核心资产和股息资产这两个市场热门话题谈及自己的理解。对此,证星研究院整理了其部分观点,仅供大家学习参考。

以下为概括内容:

一、立足行业竞争格局改善:“熬出来的都是精华”

这里,主要先分享一下张忆东对于整体国内宏观市场的展望。

张忆东认为,我们目前正处在新旧动能的切换期,从过度依赖地产驱动的旧模式,走向新质生产力驱动的新模式。在这样的一个新旧动能切换的痛苦期,熬出来的都是精华。而不是试图依赖国内外政策大宽松大放水。

在他看来,在稳中求进的情况下,当下宏观的亮点有三个:

一是出海新动能,这是一个最确定的亮点:以日本为例,海外子公司的收入占比持续上升,占比大概45%,海外子公司的利润几乎占据(企业总利润的)半壁江山,这对中国有一定的借鉴意义。

一方面中国的制造业为全世界人民降低生活成本贡献力量;另外一方面,以互联网为代表的新兴服务业在帮全世界人民提高生活、社会福利。所以,未来三五年中国的出海新动能,是中国经济最确定的一个结构性亮点。

二是消费新动能:他提到,消费新动能不在于总量而在于结构,社会零售总额的增速和名义GDP相似,未来会在低位徘徊。但是,亮点在于结构性变化,类似美国七八十年代的状态。

这里他主要提及了两个对于消费新动能的判断:

①高性价比消费:未来中国经济会面临一代婴儿潮的退休期,即1963年到1979年,中国有史以来最受益于改革开放,创造财富最大的一代婴儿潮,开始进入退休期。

这一代婴儿潮年轻时都是苦过来的,会非常关注性价比,所以高性价比的消费特征会很明显。

②新型消费:概括起来主要就是,特别能提供情绪价值的这种新型服务消费。

三是科技新动能:受益于全球AI科技浪潮与中国科技自立自强。中国有优势的航空航天、军工科技、消费电子,还有补短板的新材料、先进制程的半导体,都是新的亮点。

张忆东提到,从投资的角度来说,当前这样的宏观经济形势未来或是常态。既然是常态,股市就会提前反应,未来就不是中国的股票投资的决定性因素。股票投资要关注的是未来,是变化,而未来的变化恰恰是聚焦在中观。

中观就是要在行业竞争格局改善的领域寻找“熬出来的精华”;同时,再叠加需求端的结构性亮点。

“比如,国内竞争格局改善,如果能够叠加出海,或者受益于高性价比消费、新型消费,又或者是受益于国家战略推动的科技新动能。总体来说,要立足于行业竞争格局改善。”

否则的话,就算是科技新动能领域,比如,光伏、新能源也是政府鼓励的方向。但投资一哄而上,导致竞争格局比较糟糕,很难找机会。

二、关注股息回报新变化

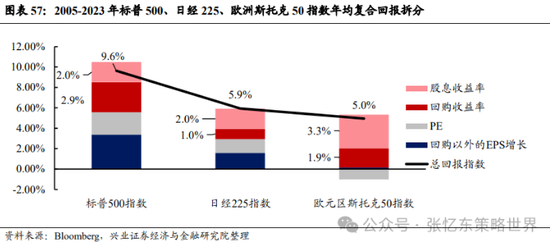

这里,张忆东首先拆分对比了美欧日等股票市场年均回报的情况。

张忆东提到,如果将过去18年,标普500、日经225、欧洲斯托克50的年均复合回报进行了贡献度拆分。可以发现,回购收益率加股息收益率,占据年复合回报的半壁江山。

例如标普500的年均复合回报率大概是百分之十一点几,回购收益占了2.9%,分红占了2%,这两个加起来差不多5%。

欧洲更加夸张,它的年复合回报主要是股息率加上回购贡献。(日股也类似)

那么为什么会有这样持续稳定的股权回报呢?

他认为,这些优秀的公司现金流量比较充沛,且在(过去)低增长、低利率的环境中,依然愿意进行融资,通过发债进行回购,从而增厚EPS提升ROE。我国当下也在低利率的环境,成熟市场的股权文化是值得学习的。

“它们无论是传统行业,比如菲利普·莫里斯的分红一直保持在6%以上;还是成长行业,比如苹果、微软、谷歌等每年都有大量的回购,甚至英伟达,也在用大量的钱回购。”

所以这给我们带来的启发是,未来在A股还是港股,都要回归投资的真谛,去赚企业内生增长动能的钱。同时,还要关注分红和回购股权文化。

这里张忆东还提到,“港股互联网为代表的龙头公司今年以来的回购力度非常强,而且还注销,同时它们也在增加分红,不断提升股东回报。

从分红的角度,股息率高的央国企龙头主要是在港股,无论是三桶油、三大运营商、四大行,还是一些公用事业的龙头,哪怕现在有红利税,依然具有吸引力。”

三、关注这两类高胜率资产

最后,张忆东还分享了对于机会的看法,总体上比较看好这两类高胜率资产(核心资产和高股息资产)。

核心资产主要是四个方面:

①互联网等TMT行业龙头,港股互联网龙头的估值已经进入到价值股的逻辑。互联网龙头盈利持续性、稳定性持续改善,分红、回购的力度加大。互联网行业收入和盈利增长,受益于性价比消费趋势和积极布局出海。互联网龙头平台受益AI应用落地。

②内需新趋势(高性价比消费+科技突破),比如服务业、先进制造、医药等行业。

③出海相关的核心资产,精选出海“卷王”,包括电动工具、家电家具、互联网、消费电子、汽车等出海产业链的优胜者。

④具备金融属性、供需紧平衡状态下的上游资源、能源领域的“剩者为王”。

高股息资产也是四个方面:

①长期的“类债券”资产,以稳为主、聚焦分红的持续性稳定性,比如运营商、四大行等牌照、资源等具有垄断优势的央国企龙头。

②中短期基本面有向上弹性的“类可转债”红利资产,比如说,公用事业(水、水电、煤气燃气、核电),提价的动能带来盈利弹性。

③“预期差”大,预期其修复能够低位反弹的资产,比如精选地产产业链里面的物业央国企龙头,能够分红、三张表不错的央国企龙头。

④港股高股息资产,比如公用事业、金融、地产物业领域有较好现金流又持续回购的香港本地股。

发表评论

2024-06-28 18:13:01回复

2024-06-28 18:52:01回复

2024-06-29 04:21:50回复

2024-06-29 04:47:16回复

2024-06-28 22:45:04回复

2024-06-28 22:32:24回复

2024-06-29 03:46:11回复

2024-06-29 00:09:53回复

2024-06-29 00:48:13回复

2024-06-29 03:07:03回复

2024-06-29 01:21:47回复

2024-06-29 03:52:16回复

2024-06-28 22:43:15回复

2024-06-28 21:21:33回复

2024-06-29 04:41:01回复

2024-06-28 17:34:31回复

2024-06-28 23:17:27回复

2024-06-28 21:57:18回复

2024-06-28 20:04:09回复

2024-06-28 23:29:06回复