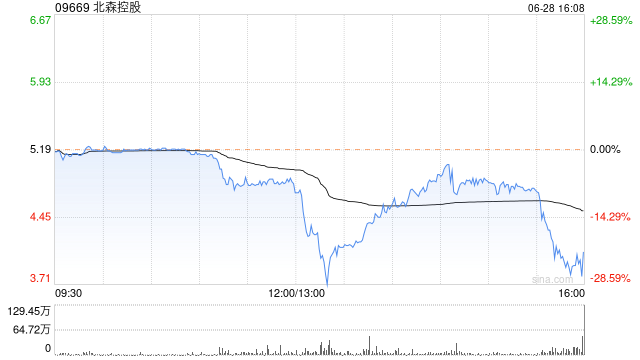

中金发布研究报告称,维持北森控股(09669)“跑赢行业”评级,2025及2026财年盈利预测基本不变。考虑估值中枢下行,下调目标价8%至6港元。公司2024财年业绩符合市场预期,收入同比增长13.8%至8.55亿元,经调整归母净亏损由2023财年的3.01亿元收窄至2024财年的1.05亿元,均符合公司此前的盈利警告以及市场预期。

中金主要观点如下:

下游需求边际回暖,增长如期修复。

得益于均衡的客户群体行业分布以及领先的一体化解决方案能力,公司在经济周期波动中增长韧性凸显,2024财年ARR增速由2023财年的12%逐步恢复至16%;其中,云端HCM解决方案客户总数同比增长8.1%至5,532家,客均ARR同比增长7.7%至13.7万元。公司积极推动新客户多模块售卖以及老客户增购,截至2024年3月31日,购买两个及以上模块的客户ARR占比约72%,客户平均购买模块数由上年的1.6个增加至1.8个,存量客户订阅收入留存率达106%。

展望2025财年,公司将围绕以下方面推进业务战略:1)全面支撑中国企业出海,公司产品将于2024年9月前在多语言、多时区、多币种、出海合规等方面做场景化能力设计,2)打造面向大型企业干部管理的“人才数位化”产品,3)推出更懂人才的AI场景并推进“AI面试官”商业化,4)持续聚焦央国企和大客户战略,进一步提升Core

HCM解决方案在万人员工规模以上客户中的覆盖厚度,5)积极发展生态伙伴,强化解决方案及项目交付能力。该行预计,公司2025财年ARR增长有望进一步提速。

亏损持续收窄。

得益于公司流程组织变革和运营体系完善,公司经调整毛利率同比改善7.6个百分点至64.0%;其中,云端HCM解决方案经调整毛利率同比改善约3.8个百分点至78.8%,专业服务经调整毛利率同比大幅改善约12.5%至22.0%。得益于管理、产品和运营效率提升,公司经调整归母净利率同比大幅收窄27.7%至-12.3%。展望2025财年,该行预计公司经调整归母净亏损有望进一步收窄至10%以内。

风险:宏观经济疲弱;行业竞争加剧;产品迭代不及预期。

发表评论

2024-07-01 22:16:23回复

2024-07-01 16:48:07回复

2024-07-01 22:51:04回复

2024-07-01 19:52:35回复

2024-07-01 22:42:06回复

2024-07-01 16:04:57回复

2024-07-01 14:58:05回复

2024-07-01 13:54:13回复

2024-07-01 19:21:05回复

2024-07-01 22:12:17回复

2024-07-01 19:05:41回复

2024-07-01 16:17:17回复

2024-07-01 14:37:38回复

2024-07-01 23:24:36回复