金价一路狂飙,终端消费者却越来越来难买账,各大金铺的生意愈发冷清,黄金企业业绩增长也普遍放缓。

在这样的背景下,A股上市遇阻的老铺黄金却转战港股,于6月28日在港股上市。

老铺黄金(06181.HK)计划全球发售1945.13万股H股,每股发行价为40.50港元,募资总额达到7.88亿港元。截止上市首日收盘,公司股价涨幅72.84%。

本次上市,老铺黄金引入腾讯、南方基金和CPE源峰作为基石投资者,其中腾讯认购3500万美元,南方基金和CPE源峰分别认购1050万美元。

而这也是腾讯少见地作为基石投资者参与消费公司的IPO发行。

作为古法黄金的开创者,在这个黄金企业竞争愈发激烈的时代,老铺黄金在此前的公开认购中,孖展倍数超过了400倍。

打新的投资者,到底为何陷入疯狂?

01

如果乍一了解老铺黄金,这个品牌的发展史大概会让一些投资者心生疑虑。

《中国黄金年鉴2020》的信息显示,老铺黄金品牌创立于2009年,是我国率先推广“古法金”概念的品牌,也是我国古法手工金器专业第一品牌。

当时公司创始人徐高明通过其控股的金色宝藏推出首家专注于销售古法黄金珠宝的门店,并在2014年注册了“老铺黄金”的商标,2016年经过业务重组后,老铺黄金脱离金色宝藏独立经营。

但直到2017年4月,老铺黄金进驻天猫旗舰店,这个品牌才逐渐进入更多普通消费者视野。

相较之下,周大福、周生生均成立近百年,老庙黄金已成立了41年,连前段时间再次梦碎A股的周六福迄今也成立超过20年,老铺黄金名字虽“老”,却着实显得有些年轻。

这是因为,大多数黄金珠宝品牌的发展历程,是先提升渗透率,再提升集中度,最后提升价格,从而完成品牌塑造。

然而,老铺黄金却是依靠着“古法金”这个不少人之前闻所未闻的概念,先打造出了品牌,再逐渐提升渗透率。

2023年,老铺黄金更是利用仅仅29家线下门店,达到了营收31.80亿元的成绩,同比增长145.67%。

老铺黄金的店均收入也达到9390万人民币。按每店收入计算,老铺黄金排名中国主要黄金珠宝品牌第一名,远远领先于其他黄金珠宝品牌。

借着超高的产品格调,不少消费者追捧老铺黄金的口号是,“黄金的尽头是老铺”。

品牌打造之路无比顺利,老铺黄金的上市之路却十分坎坷。

早在2020年2月,老铺黄金就已经和华泰联合证券签署上市辅导协议,拟在深交所中小板上市。

这一年6月,老铺黄金正式向证监会提交了申报资料,但一直到2021年7月,老铺黄金的申请还没能通过审核,还被发审委诸多质疑。

整改完成之后,去年6月老铺黄金再次向深交所提交了资料,但此次申请资料甚至没有被交易所受理。

2023年11月之后,老铺黄金又三次提交招股资料,才终于通过港交所的聆讯。

上市之路漫长坎坷,但老铺黄金仍被投资者无比看好,靠的,是稳健的运营模式,和优异的业绩表现。

02

近几年来,老铺黄金的财务表现相当亮眼。

2023年,老铺黄金毛利达13.32亿人民币,同比增长145.69%;净利也达4.16亿人民币,同比增长340.40%,表现可谓相当夺目。

对于老铺黄金而言,最为亮眼的财务表现莫过于惊人的毛利率。

2021年至2023年,老铺黄金的毛利分别为5.2亿元、5.4亿元及13.3亿元,对应毛利率分别为41.2%、41.9%及41.9%,均在40%以上。

对比之下,行业龙头周大福财报数据显示,其2021财年至2023财年的毛利率分别为28.6%、22.6%及22.4%。

远超同行的毛利率令人艳羡,但这也是2020年老铺黄金冲击深交所主板被否时,发审委会议提出的问题之一。

对于超高的毛利率,老铺黄金的解释是,高端的品牌定位使其拥有较高的定价、同时专注于古法足金黄金产品以及足金钻石镶嵌产品,确保了利润率更高、以及公司的全自营模式。

在黄金行业愈发内卷的如今,靠着“古法黄金”这一新兴概念,老铺黄金打造出了自己的高端定位和超高利润率。

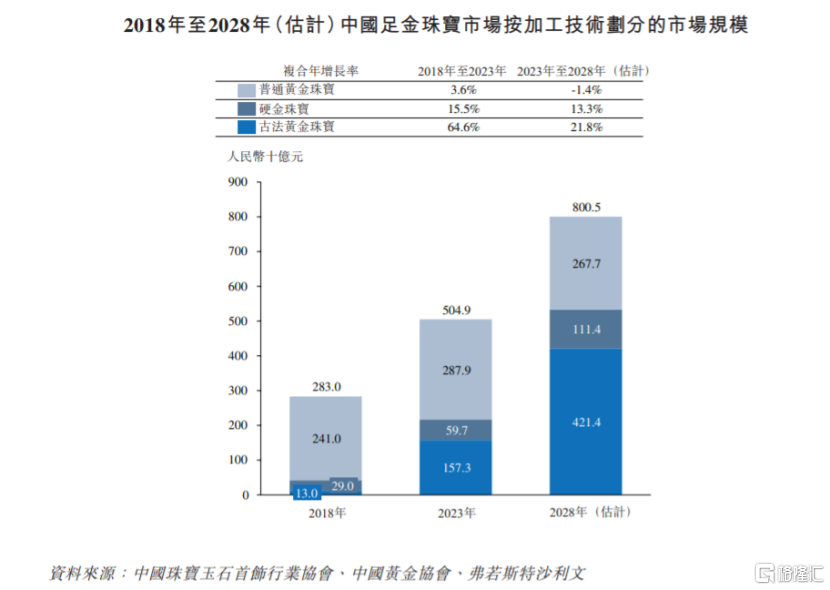

近几年,古法黄金产品已经成为黄金珠宝市场最具潜力、增长最快的黄金品类。

弗若斯特沙利文报告显示,2023年中国古法黄金珠宝市场规模达到1573亿元,预计2028年市场规模将达到4214亿元,2023年至2028年复合年增长率为21.8%。

而老铺黄金被《中国黄金年鉴2020》认证为,我国古法手工金器专业第一品牌。

相比普通黄金珠宝,古法黄金被赋予了更多的美学价值与文化鉴赏性。

截至2023年年底,老铺黄金已创造出约1700项原创设计,拥有1073项作品著作权,老铺黄金核心的六大古法金工艺中“花丝镶嵌”工艺,2008年曾被列入国家非物质文化遗产名录。

也因此,与主流黄金品牌的“按克称重+工艺费”的销售模式不同,老铺黄金的产品是按件售卖,产品品类从单价数千元的金饰到数十万元的金器不等。

在不少场合,老铺黄金都被视为奢侈品,而非消费品。胡润研究院也曾发布《2023胡润至尚优品-中国高净值人群品牌倾向报告》,老铺黄金成为高净值人群最青睐的十大珠宝品牌之一,其中上榜的中国珠宝品牌只有两家。

而在销售渠道上,老铺黄金也采取了全直营的形式,并且广泛布局各地一线重奢场,在国内排名前十的高端商场中,老铺黄金覆盖了其中8家,覆盖率在所有国内黄金珠宝品牌中排名第一。

按地理市场划分,老铺黄金的收入也主要来源于内地一线城市,2023年约占总收入的46.6%。其次是新一线城市,约占同期总收入的25.6%,可见一线和新一线城市,贡献了老铺黄金的七成收入。

相比其他黄金珠宝品牌的加盟模式,自营使得老铺黄金更能控制服务质量,并对销售和客户服务进行精细管理,有利于建立和维护其品牌形象。

然而,稳健的运营模式下并非没有隐忧。

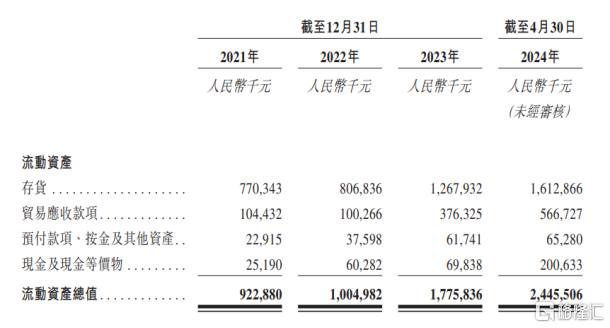

高利润高毛利之下,老铺黄金也有着较高的存货以及并不算短的存货周转天数。

2021年至2024年4月底,老铺黄金的存货逐年增长,分别为7.7亿元、8.07亿元、12.68亿元和16.13亿元。

在存货周转天数上,2021年,老铺黄金的存货周期为357天,2022年甚至猛增到了383天。

尽管2023年存货周期降低到了205天,但叠加上12.68亿人民币的存货,对应的黄金价格的波动导致的存货减值风险也不容小觑,特别是在如今金价浮动的时期,存货或许将成为困扰黄金珠宝品牌的问题之一。

同样,老铺黄金的定位问题也值得注意。

在中国古法黄金珠宝市场中,2023年老铺黄金的市场份额仅占2%,位居行业第七,而前5大黄金珠宝品牌所产生的古法黄金珠宝产品占据整个市场46.1%的份额。

因此,尽管老铺黄金算是“古法金”的开创者,但古法黄金市场也正在被逐渐瓜分。

03

老铺黄金,只不过是近期陆续登陆资本市场的众多黄金品牌之一。

前有周大福、周生生、老凤祥、中国黄金等品牌相继登陆资本市场,后有周六福三度递表A股IPO失利,梦金园A股上市失利转战港股,老铺黄金在其中,算不上得意,但也并不失意。

但在飙涨的黄金行情下,整个黄金珠宝行业,却都在陷入低潮。

周大福发布的2024年4月1日至5月31日未经审核的主要经营数据显示,2024年4月至5月,周大福零售值同比减少20.2%。

周大生的第一季度财报同样显示,由于黄金市场价格快速上涨,叠加节后效应,黄金消费及下游客户补货热情受到抑制,黄金品类的销售在节后受到一定程度的影响,消费预期更加谨慎。

尽管黄金作为“硬通货”,一直以来被不少人作为保值产品大量购买,但它也并不是必需消费品。

因此,在行业竞争愈发激烈的当下,只有积极求变,才能活得更久。

对于老铺黄金而言,目前的经营模式虽然稳健,但仍旧是小心才能使得万年船。

发表评论

2024-07-01 16:57:26回复

2024-07-01 15:41:00回复

2024-07-01 16:42:23回复

2024-07-01 15:27:05回复

2024-07-01 22:07:17回复

2024-07-01 23:01:20回复

2024-07-01 15:34:54回复

2024-07-01 23:16:32回复

2024-07-01 19:58:16回复

2024-07-02 01:38:11回复

2024-07-01 21:26:59回复

2024-07-01 21:32:03回复

2024-07-01 15:07:37回复

2024-07-01 16:20:04回复

2024-07-01 21:28:54回复

2024-07-01 16:18:06回复

2024-07-02 02:37:33回复

2024-07-01 21:20:13回复